TMF米国債券買い場徹底考察

近年、投資家の間で注目を集めている「米国長期債券ETF(TMF)」ですが、2025年は果たして「買い」なのか、それともリスクが高すぎるのか?

- FRBの利下げがいつになるのか?

- インフレが再燃する可能性は?

- TMFの価格は2025年以降どう推移するのか?

こうした疑問に答えるために、最新のデータと市場の動向をもとに 徹底解説 していきます。

1-1. まず結論!2025年のTMF投資戦略はどうなる?

結論から言うと、「2025年はTMFの転換点になる年」 です。

なぜなら、FRBの金融政策がいよいよ大きく動き始める年 だからです。

✅ シナリオA(楽観) → 利下げが2025年前半に実施される場合、TMFは急上昇する可能性

✅ シナリオB(中立) → 利下げが遅れた場合、TMFの価格は横ばいで推移しやすい。

✅ シナリオC(悲観) → インフレ再燃や財政赤字の拡大で金利が上昇した場合、TMFは下落リスクが高まる。

つまり、2025年は「TMFを仕込むタイミング」として重要な年になるのです!

1-2. TMFが今注目される理由とは?

では、なぜここまでTMFが注目されている のでしょうか?

🔹 TMFとは?

TMF(Direxion デイリー20年超米国債ブル3倍 ETF)は、米国の20年超の長期国債に3倍のレバレッジをかけたETF です。

つまり、金利が下がれば、TMFは通常の債券ETF(TLTなど)よりも大きく値上がりする 特徴があります。

🔹 TMFが注目される理由

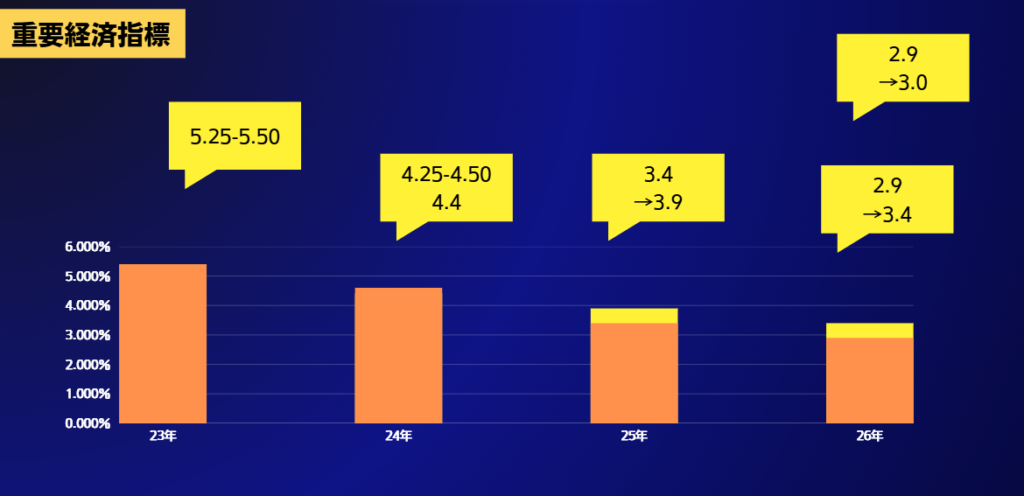

1️⃣ FRBの利下げ期待 → 2025年は「利下げが実施される可能性が高い」と言われている。

2️⃣ 金利がピークを迎えつつある → 2023年後半~2024年の金利上昇がピークとなり、今後は低下すると予想される。

3️⃣ 長期債の魅力が高まる → FRBが利下げを開始すると、長期債の利回りが下がり、債券価格が上昇する。

🔹 2025年のTMFの価格はどうなる?

現在、TMFの価格は約40ドル(2025年2月時点) で推移しています。

これは2023年~2024年の金利急騰による影響ですが、今後の利下げで大きく反発する可能性 があります。

1-3. 2025年の投資家が押さえるべきポイントとは?

ここで大事なのは、2025年の市場で何が起こるかを把握すること です。

📌 2025年の市場の注目ポイント

✔ FRBの利下げ時期 → 5月・8月・12月のFOMC会合での政策変更に注目!

✔ インフレ率の推移 → インフレが落ち着けば債券市場にプラス、再燃すれば金利上昇リスク。

✔ トランプ政権の政策 → 減税や財政出動が金利に影響を与える可能性。

📌 TMFを買う?

- 短期的な戦略 → 2025年前半に仕込むのがチャンス!

- 長期的な戦略 → 利下げが本格化したタイミングで利確も視野に入れる!

2-1. TMFの基本概要とその仕組みを解説!

ここからは、TMFの基本的な仕組みや特徴、なぜ投資家に注目されているのか を詳しく解説していきます。

🔍 TMFとは?基本の「キ」を徹底解説!

📌 TMFの概要

Direxion デイリー20年超米国債ブル3倍ETF(TMF) は、米国の長期国債(20年以上)の価格変動に対して、3倍の値動きをするレバレッジETF です。

つまり…

✅ 長期金利が下がると、TMFは急上昇!

✅ 長期金利が上がると、TMFは急落!

この特性を活かして、金利低下局面での短期トレードに適した商品 となっています。

📌 TMFの特徴

TMFは、一般的な債券ETF(TLTなど)とは異なり、レバレッジ型ETF という特殊な性質を持っています。

✅ レバレッジ3倍 → 通常の20年債ETF(TLT)の3倍の値動きをする

✅ 短期向け → 長期保有には向かず、金利変動を狙った短期投資が推奨される

✅ ボラティリティが高い → 1日で10%近く動くこともある!

「FRBの金融政策に賭ける投資家にとって、最も注目されるETFの一つ!」 それがTMFなのです。

📌 TMFの仕組み:レバレッジETFとは?

TMFのレバレッジ3倍の仕組み を簡単に解説すると…

1️⃣ 通常の20年国債ETF(TLT)の価格変動をもとに、金融派生商品(スワップや先物)を使って3倍のリターンを狙う

2️⃣ そのため、日々のリターンを再計算し、複利効果が働く(リバランス)

3️⃣ その結果、短期間では3倍の動きをするが、長期間持つと「減価」のリスクがある

特に、「金利が乱高下する局面」では、TMFの値動きは非常に大きくなる ため、適切なリスク管理が求められます。

📌 TMFの具体的な値動きの例

では、実際に過去の市場データをもとに、TMFの動きを見てみましょう。

| 日付 | 米20年債金利 (%) | TLT価格 ($) | TMF価格 ($) |

|---|---|---|---|

| 2023/10 | 5.28 | 83 | 39 |

| 2024/1 | 4.27 | 98 | 67 |

| 2024/6 | 4.65 | 94 | 50 |

| 2025/2 | 4.79 | 89 | 42 |

📊 ポイント!

- 2023年10月に金利が5.4%近くに急上昇し、TMFは52ドル → 40ドルに下落

📌 TMFはどういう人に向いているのか?

TMFの性質を踏まえると、次のような投資家に向いています。

✅ 短期トレードが得意な人 → 数週間~数ヶ月の短期売買で利益を狙う

✅ 金利動向を注視できる人 → FRBの利下げ・利上げを予測するのが得意な人

✅ リスクを取ってリターンを狙いたい人 → 高いボラティリティを活かせる人

逆に、長期投資や安定志向の投資家には不向き です。

TMFは金利低下時に一気に値上がりするが、長期的には減価しやすい ため、長期間のホールドにはリスクがあります。

📌 TMF vs. 他の債券ETFの比較

「TMFは他の債券ETFと比べてどうなの?」 という疑問を解決するために、主要な債券ETFと比較してみましょう。

| ETF | タイプ | レバレッジ | 価格変動性 | 利回り | 長期投資向き? |

|---|---|---|---|---|---|

| TMF | 20年超米国債 | 3倍 | 高 | 4.98% | ❌ |

| TLT | 20年超米国債 | なし | 中 | 4.20% | ◎ |

| BND | 総合債券ETF | なし | 低 | 4~5% | ◎ |

| IEF | 7~10年米国債 | なし | 低 | 3~4% | ○ |

📌 ポイント!

- 長期的に安定した利回りを狙うならTLTが適している

- 短期的に金利下落を狙うならTMFが有効

- リスク許容度に応じて、ETFを使い分けるのがポイント!

3-1. TMFの課題とリスク:投資前に知るべき重要ポイント

ここからは、TMF投資の課題やリスクについて深掘り していきます。

投資をする上で「リターン」だけを見るのは危険です!

TMFには「知っておくべきリスク」が多く存在する ため、それをしっかり押さえていきましょう。

🔍 TMFが抱える5つの課題とリスク

📌 ① TMFは長期投資に向かない(減価リスク)

TMFの最大のリスクは、長期的に持ち続けると減価しやすい ことです。

なぜなら、レバレッジETFの「複利効果」がマイナス方向に働く ことがあるからです。

例えば…

| 日付 | 米20年債金利 (%) | TLT価格 ($) | TMF価格 ($) |

|---|---|---|---|

| 2023/10 | 5.28 | 83 | 39 |

| 2024/1 | 4.27 | 96 | 59 |

| 2025/2 | 4.79 | 89 | 42 |

📌 ポイント!

- 2024年1月には金利低下により、TMFは78ドルまで上昇!

- しかし、2025年2月には金利が上昇すると40ドルまで急落…

- ボラティリティが大きく、長期で持つと大きな下落リスクがある!

特に、相場が横ばいの時でもTMFは時間とともに減価する ので注意が必要です!

📌 ② FRBの政策次第で急変する

TMFの値動きは、FRBの政策に大きく左右される ため、政策が変わるとリスクが発生します。

例えば…

✅ 2023年~2024年:金利上昇局面 → TMFは大きく下落

✅ 2025年:FRBが利下げを開始 → TMFは上昇する可能性が高い

✅ 2026年以降:インフレが再燃すれば、再び金利上昇リスク!

FRBの発表1つで相場が一変するため、常に最新の経済ニュースをチェックすることが重要!

📌 ③ 短期間で大きく変動する(ボラティリティの高さ)

TMFは1日で5~10%動くこともある 超ボラティリティの高いETFです!

例えば、2023年~2024年の動きを見てみると…

| 日付 | 1月の変動幅 |

|---|---|

| 2023/11 | 29.4% |

| 2024/4 | -19% |

| 2023/9 | -23% |

| 2024/12 | -19% |

これだけ変動が激しいと、短期トレードで利益を狙うのは魅力的ですが、損失リスクも高まる!

📌 ④ トランプ政権の政策リスク

2025年は、トランプ政権の政策が米国債市場に影響を与える可能性 があります。

具体的には…

✅ 減税政策 → 景気が刺激され、金利上昇リスク

✅ インフラ投資 → 財政赤字拡大 → 債券価格の下落リスク

✅ 米中貿易戦争再燃 → 市場のボラティリティが急増

金利が予想以上に上昇すると、TMFにとって大きな逆風になるため要注意!

📌 ⑤ 米国の財政赤字の拡大

米国は過去最大の財政赤字を抱えている ため、債券市場が不安定になるリスク があります。

| 年度 | 財政赤字(兆ドル) |

|---|---|

| 2023年 | 1.7 |

| 2024年 | 1.9 |

| 2025年 | 2.2(予測) |

📌 ポイント!

- 財政赤字が拡大すると、米国債の発行が増え、金利が上昇しやすい!

- つまり、TMFにとってはマイナス要因が増える可能性がある!

🔍 TMFのリスクを回避するための戦略

📌 ① 短期売買を基本とする

TMFは長期保有に向かない ため、「短期トレード」で利益を狙うのが鉄則!

例えば…

✅ FRBの利下げ発表の1~2ヶ月前に仕込む

✅ 金利が下がり始めたタイミングで売却する

✅ 相場が安定したら早めに利益確定する

📌 ② FRBの金融政策を常にチェック

FRBの発言は、TMFの価格に直結する ため、以下を定期的にチェックしましょう!

✅ FOMC会合のスケジュール

✅ CPI(消費者物価指数)の発表

✅ 雇用統計の発表

📌 ③ 分散投資を取り入れる

TMFは値動きが激しいため、リスクヘッジとして他のETFと組み合わせる のがオススメ!

例えば…

✅ TMF(レバレッジ債券)+ TLT(通常の債券ETF)でリスクを分散

✅ TMF + 株式ETF(VOOやQQQ)でポートフォリオを調整

4-1. TMFの将来展望と2025年以降の投資戦略

ここからは、TMFの未来について徹底分析!

2025年以降、TMFは上昇するのか、それともさらなる下落が待っているのか?

FRBの政策やトランプ政権の経済政策、世界経済の動向を踏まえながら、今後のシナリオと投資戦略を解説 していきます。

🔍 TMFの将来展望:3つのシナリオ分析

📌 シナリオA:FRBが利下げを加速し、TMFは急上昇!(楽観シナリオ)

2025年の早い段階でFRBがインフレ鎮静化を確認し、利下げを積極的に実施する 場合、TMFは大きく上昇する可能性があります。

✅ FRBが2025年6月までに0.25%の利下げを実施

✅ 長期金利が4.0%以下に下落

✅ TMFは50~60ドルまで回復する可能性あり!

この場合、2025年の前半に仕込んで、利下げが進むにつれて売却するのが理想的な戦略!

📌 シナリオB:利下げが遅れ、TMFは横ばい(中立シナリオ)

一方で、FRBが慎重姿勢を取り、利下げのペースが遅くなる 場合、TMFは低価格で横ばい推移 する可能性があります。

✅ 2025年の利下げが9月以降にずれ込む

✅ 金利は4.5%付近で推移し、TMFの価格も40~45ドルのレンジ相場に

✅ ボラティリティは大きくなるが、大きな上昇にはつながらない

この場合、短期トレードで細かく利確する戦略が有効!

📌 シナリオC:インフレ再燃で金利上昇、TMFはさらに下落(悲観シナリオ)

最悪のケースとして、インフレが再燃し、FRBが利下げどころか再び利上げを検討する展開 も考えられます。

✅ 米国の財政赤字拡大で債券市場が不安定化

✅ 2025年のインフレ率が再び4%を超える

✅ FRBが「金利は当面維持」と発表し、債券価格が下落

✅ TMFは30ドル以下に急落するリスクも!

この場合、TMFのポジションを減らし、現金比率を高めるリスク管理が必須!

| シナリオ | 内容 | 市場の動き | TMFの予測価格 | 投資戦略 |

|---|

| 楽観シナリオ(A) | FRBが早期利下げを実施し、金利が4.0%以下に低下 | 債券市場が回復し、長期国債の利回り低下 | 50~60ドル | 2025年前半に仕込み、利下げが進んだタイミングで売却 |

| 中立シナリオ(B) | FRBが慎重姿勢をとり、利下げが9月以降に遅れる | 金利が4.5%付近で推移し、TMFはレンジ相場 | 40~45ドル | 短期トレードで細かく利益確定 |

| 悲観シナリオ(C) | インフレ再燃でFRBが利下げを見送り、または金利が再上昇 | 米国債市場が不安定化し、金利が上昇 | 30ドル以下 | TMFのポジションを減らし、現金比率を高める |

🔍 2025年のTMF投資戦略:どう立ち回るべきか?

📌 ① 短期トレードが基本!

TMFは長期保有に向かないため、利下げの発表前後で仕込んで売却する戦略 が有効です。

✅ FRBの発表前にエントリー(2025年3~5月頃)

✅ 利下げ発表後、1~2ヶ月で利確(7~9月頃)

📌 ② FRBの発言に注目!

TMFはFRBの金融政策に大きく影響を受ける ため、FOMC会合やFRB高官の発言を常にチェックすることが重要です。

✔ FOMC会合のスケジュールを把握する

✔ FRB高官の発言内容を分析する

✔ 市場が織り込んでいる利下げの可能性を確認する

📌 ③ 分散投資でリスクを軽減

TMFはハイリスクな商品なので、ポートフォリオの一部として活用する ことが重要です。

✅ TMF + TLT(通常の債券ETF)でリスク分散

✅ TMF + 株式ETF(QQQ、VOO)でリスクヘッジ

✅ TMFはポートフォリオの10~20%以内に抑える

📌 ④ 金利とインフレデータをチェック

TMFを取引する際は、以下の経済指標を定期的にチェックすることが重要です。

✔ 消費者物価指数(CPI) → インフレの状況を確認

✔ 雇用統計 → FRBの金融政策の方向性を判断

✔ 米国債の利回り → TMFの価格に直接影響

🔍 専門家の見解と市場予測

2025年以降、市場はどのように動くのか?

経済の専門家や金融機関の予測を見てみましょう。

📊 JPモルガンの予測(2025年1月発表) 「2025年は年内に2回の利下げが実施される可能性が高い。その場合、長期金利は4.0%前後まで低下し、債券市場は回復基調となる。」

📊 ゴールドマンサックスの予測(2025年2月発表) 「インフレの動向次第では、利下げが年後半まで遅れる可能性がある。その場合、債券市場はしばらく不安定な動きになる可能性が高い。」

📊 FRBの見解(2025年1月FOMC議事録より) 「現在の経済状況を踏まえると、早期の利下げは慎重に進める必要がある。経済データを精査しながら決定する。」

5-1. まとめ:2025年のTMF投資戦略と注意点

ここまでTMFの基本概要、リスク、将来のシナリオ を解説してきました。

最後に、投資家が押さえるべきポイントを整理 し、2025年のTMF投資戦略をまとめます。

🔍 2025年のTMF投資戦略まとめ

✔ FRBの金融政策がTMFの価格を大きく左右する

✔ 2025年は利下げの有無が鍵! 早期利下げならTMFは上昇、利下げが遅れれば横ばい、インフレが再燃すれば下落リスクあり

✔ 短期トレードが基本! TMFはレバレッジETFなので、長期保有には向かない

✔ リスク管理が重要! ボラティリティが高いため、分散投資を検討すべき

✔ 金利・インフレデータを定期的にチェック! CPI、雇用統計、FOMC会合の発表が重要

🔍 TMF投資を成功させるための3つのポイント

📌 ① FRBの政策を常にチェック

TMFの価格はFRBの金利政策に直結 します。

したがって、FRBの利下げスケジュール を把握することが重要です。

✅ FOMC会合のスケジュールを確認(2025年は3月、6月、9月、12月が注目)

✅ CPI(消費者物価指数)や雇用統計のデータを分析

✅ FRB高官の発言をチェック

📌 ② 短期トレードで利益を狙う

TMFは長期投資には不向き ですが、短期売買では大きな利益を狙えます。

投資戦略の一例

- 2025年前半(3~5月)にエントリー

- 利下げ発表後、7~9月に売却(利確)

- 相場が安定したら早めに撤退し、利益確定

📌 ③ 分散投資でリスクを軽減

TMFはボラティリティが大きいため、リスク管理が欠かせません。

他の資産と組み合わせることで、リスクを分散できます。

✅ TMF + TLT(通常の債券ETF)でリスクヘッジ

✅ TMF + 株式ETF(VOO、QQQ)でバランスを取る

✅ TMFはポートフォリオの10~20%以内に抑える

📌 2025年のTMF投資はチャンスか?

2025年のTMF投資は、短期的にはチャンスがある ものの、慎重なリスク管理が求められます。

- 金利低下が進めば、大きなリターンを狙える

- しかし、インフレ再燃や政策変更によるリスクも存在

- 情報収集を怠らず、市場の動きを確認しながら投資判断を行うことが重要!

⚠ 株式投資の注意事項

本レポートは投資のアドバイスを目的としたものではありません。

株式・債券ETFは市場の変動により大きく価値が変動する可能性があります。

投資は自己責任 で行い、十分なリサーチのもと判断してください。

📢 まとめ

✔ 2025年は「FRBの利下げ」が焦点!

✔ TMFの買い時はFRBの発表前がチャンス!

✔ 短期トレードならOK、長期ならリスク管理を徹底!

🎥 詳しくはYouTubeチャンネルでも解説!

👉 UCgL8PLoI94skPNA1AE8biRg

📢 #米国債 #投資戦略 #金利予測 #ETF投資 #TMF #インフレ #FRB政策 #トレンド分析 #経済ニュース #バズる投資戦略