どうもこんにちは、株ちゃんです!今回は、「eMAXIS Slim 全世界株式(オール・カントリー)」の目論見書を、投資初心者にもわかりやすく、各項目ごとに解説します。目論見書は投資信託を購入する前に知っておきたい重要な情報が詰まっています。これを理解することで、安心して投資を始める準備ができます。

それではいきましょう!

先にまとめです。

全世界株式オールカントリーは、初心者が手軽に始められる長期投資の第一歩として非常に優れた選択肢です。

①幅広い分散投資が可能で、特定地域や企業に依存しない運用。

②インデックス連動で手間がかからず、低管理コスト(0.05775%)で資産形成。

③長期的な資産運用を考える人にとっては、非常に安心感のあるファンドです。(2018年~運用実績2.4倍 2024年4月時点)

全世界株式オールカントリーファンドとは?

全世界株式オールカントリー(以下オルカン)は、日本を含む先進国と新興国の株式市場の値動きに連動する成果を目指して運用されるファンドです。このファンドは、世界経済全体の成長を幅広く取り入れることを目的としており、世界中の企業に投資することで分散効果を高め、長期的な資産形成を支援します。

- MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)に連動し、世界50カ国、約3000銘柄に分散投資。

- 先進国と新興国の両方を含むため、どの地域が成長してもその恩恵を取り込める。

- 低コストな運用が魅力で、手間をかけずに長期での資産形成に向いています

引用:eMAXIS Slim 全世界株式(オール・カントリー)投資信託説明書(交付目論見書)使用開始日2024.7.25

質問:「全世界に投資するって、具体的にどういう意味ですか?」

全世界株式オールカントリーに投資するというのは、世界中の株式市場に分散投資するという意味です。このファンドは、米国、ヨーロッパ、日本だけでなく、中国やインドなどの新興国市場も含まれています。

メリット:特定の国や地域に偏らないため、一部の市場が不調でも影響が分散される。

イメージ:世界中にお店を持つ企業に少しずつお金を預けて、その会社の成長から利益を得るようなものです。

質問:「このファンドに投資することでリスクは減るんですか?」

はい、リスク分散効果があります。このファンドでは、3000近い銘柄に分散投資するため、個別企業の倒産リスクや特定国の景気悪化の影響を軽減できます。※もちろん0ではないので注意。

メリット:特定の国や地域に偏らないため、一部の市場が不調でも影響が分散される。

イメージ:世界中にお店を持つ企業に少しずつお金を預けて、その会社の成長から利益を得るようなものです。

ファンドの目的と特色

全世界株式オールカントリーファンドは、日本を含む先進国および新興国の株式市場の値動きに連動する投資成果を目指しています。世界中の株式市場の成長に参加することで、分散投資の効果を最大限に引き出し、リスクを抑えながら長期的な資産形成を目指すファンドです。

ファンドの目的

ファンドは、MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)に連動する成果を目標としています。このインデックスは世界中の50カ国、約3000銘柄の株式をカバーしており、幅広い分散投資が可能です。

質問:「MSCIオール・カントリー・ワールド・インデックスってどういうものですか?」

MSCIオール・カントリー・ワールド・インデックス(ACWI)は、先進国と新興国の両方を含む世界中の株式市場を反映する指標です。具体的には、50カ国、約3000銘柄が組み入れられており、米国、欧州、日本などの先進国市場から、インドやブラジルといった成長期待のある新興国市場まで幅広く網羅しています。

分散効果のポイント:1つの国や企業に依存することなく、全世界の経済成長に分散投資することで、リスクを低減しつつリターンを得ることを目指します。

経済の変動に対応:たとえば、ある地域が不調でも他の地域の好調さがその影響を補います。

質問:「このインデックスに投資することで、どうしてリスクが減るんですか?」

分散投資がカギです。このインデックスには、米国の企業が多く含まれていますが、日本や新興国の企業も組み入れられているため、特定の国や地域に依存しない運用が可能です。

リスク分散の仕組み:例えば、米国株が一時的に下落しても、アジアの新興国株が好調なら、その影響を和らげます。世界経済の異なる地域や業種に幅広く投資することで、一部の市場が不調でも大きな損失を避けられるのです。

質問:「世界経済に投資するのは魅力的ですが、どのような状況で利益を得やすいですか?」

MSCIオール・カントリー・ワールド・インデックスに連動するファンドは、世界全体の経済が成長しているときに高いリターンを得やすいです。具体的には、以下のような状況で利益が期待できます。

米国の景気が好調なとき:米国市場の占有率が大きいので、その恩恵を強く受けます。新興国が成長しているとき:例えば、インドや中国の成長が加速する場合、その成長が反映されます。ドル安・円安の影響:為替リスクはありますが、円安の時は海外投資の利益が増えやすくなります。

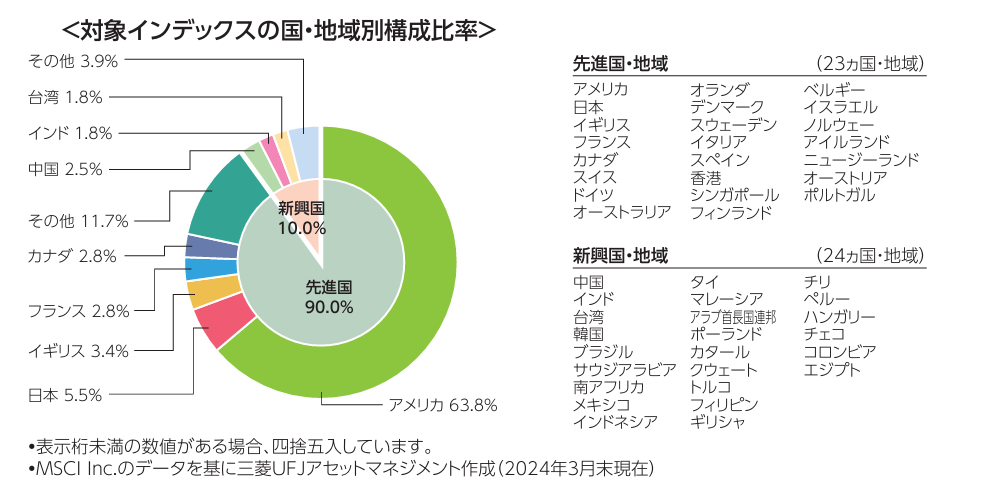

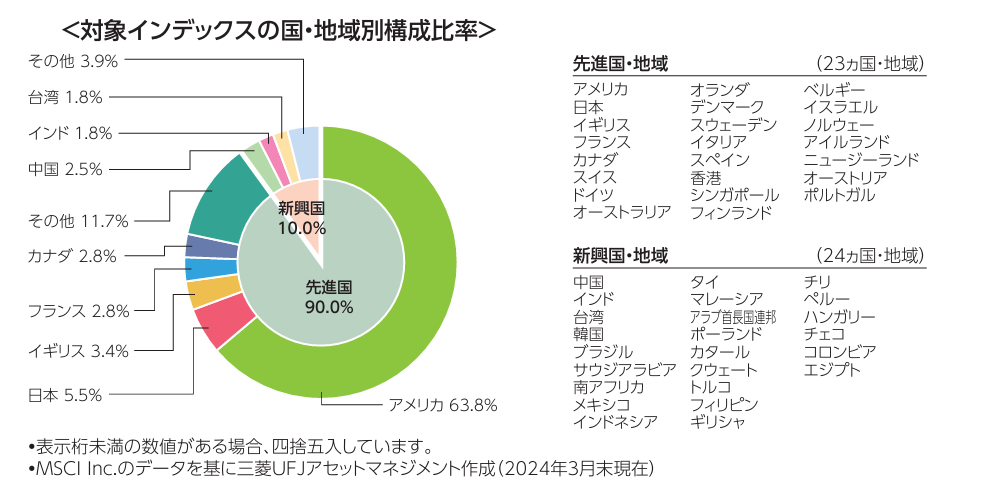

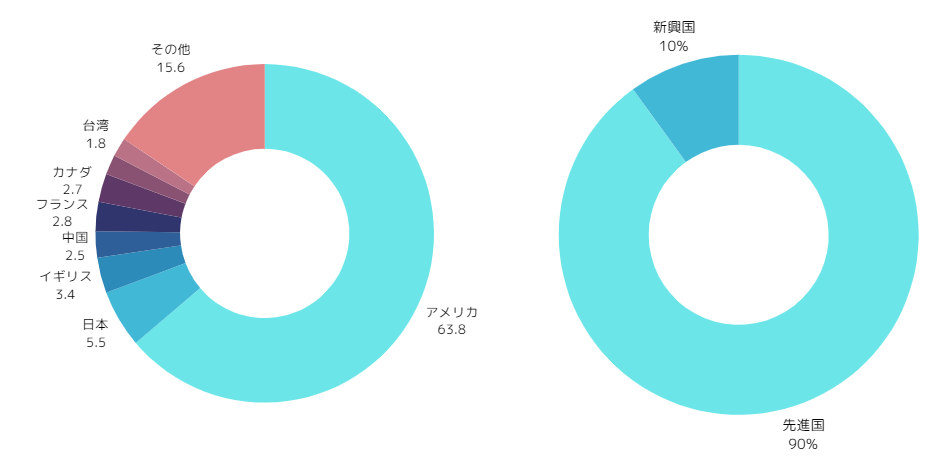

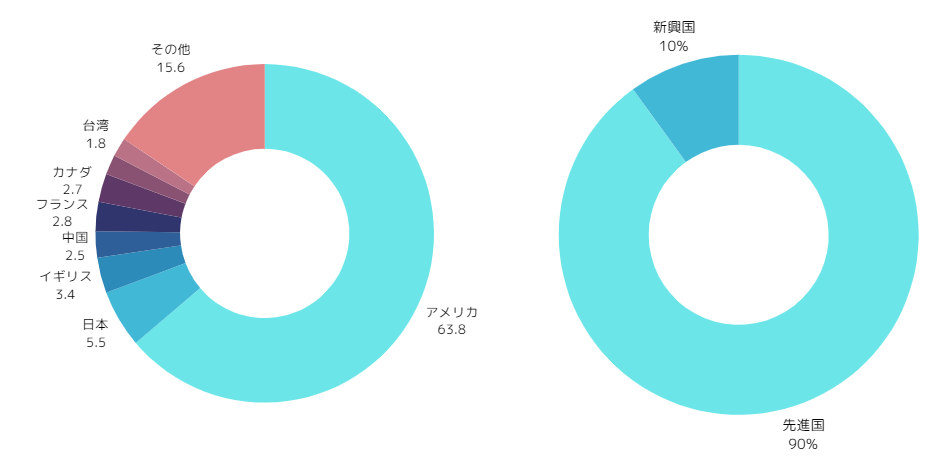

対象インデックスの国・地域別構成比率の解説

全世界株式オールカントリーは、先進国90.0%と新興国10.0%のバランスで構成されており、アメリカが全体の63.8%を占めているのが特徴です。地域ごとに分散されているため、先進国の安定成長と新興国の成長期待の両方を取り入れることができます。※2024年9月時点

地域構成の内訳

参考資料:eMAXIS Slim 全世界株式(オール・カントリー)投資信託説明書(交付目論見書)使用開始日2024.7.25

先進国(90.0%):23カ国・地域

主な国:アメリカ(63.8%)、日本(5.5%)、イギリス(3.4%)、フランス(2.8%)、カナダ(2.7%)

他の国・地域:ドイツ、オーストラリア、スイス、オランダなど

先進国は安定的な経済成長を背景に、株式市場が比較的成熟しています。特にアメリカ市場の影響が大きく、テクノロジーや金融の大企業の動向がパフォーマンスに大きく影響します。

新興国(10.0%):24カ国・地域

主な国:中国(2.5%)、インド(1.9%)、台湾(1.8%)

他の国・地域:ブラジル、韓国、タイ、南アフリカなど

新興国は不安定な部分もありますが、経済の急成長が期待できるため、高いリターンを狙えるのが魅力です。中国やインド、東南アジア諸国の市場が特に注目されています。

質問:「アメリカに偏っているのは良いことですか?」

アメリカ市場は世界最大の株式市場であり、テクノロジーやヘルスケア分野のグローバル企業が集まっているため、成長を取り込みやすいのがメリットです。ただし、アメリカ市場が不調になるとファンド全体に影響が出る可能性もあります。

バランスの利点:このファンドはアメリカ偏重ですが、日本やヨーロッパ、新興国も含まれており、ある程度のリスク分散が図られています。

質問:「新興国への投資はリスクが高いですか?」

新興国は経済成長が急速ですが、政治リスクや通貨リスクがあるため、変動が大きい傾向にあります。とはいえ、新興国が含まれていることで、長期的には高い成長の恩恵を受けられる可能性が高まります。

リスク管理:このファンドでは、新興国の割合が10%に抑えられているため、リスクとリターンのバランスが取れています。

質問:「地域の構成比率は変わることがありますか?」

インデックスの構成比率は各国の経済成長や市場価値の変化に応じて見直されます。例えば、中国やインドの企業が大きく成長すれば、新興国の比率が上がる可能性があります。

柔軟な運用:こうした動的な調整が行われるため、ファンドは常に世界の市場変化に適応できるように運用されます。

MSCIオール・カントリー・ワールド・インデックス(ACWI)は、市場価値や経済の成長に基づいて、各国・地域の構成比率が動的に調整されます。

見直しの頻度について

- 四半期ごとの見直し:MSCIは、各年の2月、5月、8月、11月にインデックスの調整を行います。

- 各国の企業の時価総額の変化や新規上場、除外される銘柄などを反映します。

- 特に新興国の経済成長や企業価値が高まれば、その国の比率が増える可能性があります。

- 年間の総合調整:毎年1回、より大規模な銘柄の入れ替えと構成比率の調整が行われます。これは、各国の経済環境や市場の変化を考慮したものです。

2. 過去の実績 – 地域比率の変動例

- 米国の比率増加:近年、米国市場のテクノロジー企業(例:Apple、Microsoft、NVIDIA)の成長が著しいため、米国株の比率が上昇しました。現在、米国の比率は約63.8%です。

- 過去10年で、米国の比率はさらに増え続けており、他国よりもパフォーマンスが良好な傾向があります。

- 新興国の比率の変動:

- 新興国の比率は中国やインドの市場の成長によって増減しています。中国市場は一時期比率が上がりましたが、規制強化や景気減速の影響で近年はやや縮小傾向です。

- 一方で、インド市場の成長により、今後の比率増加が期待されています。

3. 地域比率の変動に対応するポイント

- 投資家としてのメリット:インデックスが自動的に見直されることで、投資家は市場の変化に対応する最適なポートフォリオを保有できます。自分で売買する手間がなく、世界経済の動きに連動した資産運用ができるのが魅力です。

- 新興国のリスク管理:新興国の構成比率は小さいため、一部の国で問題が起きても、全体に与える影響は限定的です。反対に、新興国が成長すれば、その恩恵を受けることも可能です。

為替ヘッジの方針:原則として為替ヘッジは行いません

このファンドでは、為替ヘッジを行わない運用方針を採用しています。そのため、為替相場の変動により、投資成果が影響を受ける可能性があります。

- 為替ヘッジなしのメリット:コストが抑えられ、長期的な運用においてリターンを高める効果が期待できます。

- リスク:円高になった場合、海外資産の評価額が下がる可能性があります。逆に、円安の場合は利益が増えることになります。

質問:「為替ヘッジなしの運用はどんな人に向いていますか?」

為替ヘッジなしのファンドは、長期的な運用を目指す人に向いています。為替相場は短期的には変動しますが、長期で見るとプラスとマイナスが相殺されることが多いため、為替ヘッジにかかるコストを節約するメリットがあります。

ポイント:為替の影響を受けても、長期的な成長を重視したい人におすすめです。

ファンドの仕組み

このファンドは、eMAXIS Slim 全世界株式(オール・カントリー)を通じて、日本を含む先進国と新興国のインデックスファンドに投資します。

具体的な仕組み

- 購入資金は、eMAXIS Slim全世界株式を経由し、先進国株式、新興国株式、日本株の各マザーファンドに分配されます。

- 各ファンドが対象インデックスに沿った投資を行い、世界全体の株式市場に連動するパフォーマンスを目指します。

質問:「インデックスファンドとアクティブファンドって何ですか?」

インデックスファンドとアクティブファンドは、運用の方針が異なる2つのタイプのファンドです。それぞれに特徴があり、投資家の目的やリスク許容度によって選ぶべきタイプが変わります。

1. インデックスファンドとは?

- 目的:特定の指標(インデックス)に連動する運用成果を目指します。

- 代表的なインデックス:MSCIオール・カントリー・ワールド・インデックス(ACWI)、日経平均、S&P 500など。

- 運用方法:市場の成長に合わせて機械的に資産を運用し、インデックスと同じようなリターンを目指します。

メリット:

- 低コスト:売買頻度が少なく、運用手数料(信託報酬)が安い。

- 分散投資:多数の銘柄に投資するため、リスクが分散されやすい。

- 市場平均を狙う:大きく勝つことはありませんが、大きな損失も避けやすい。

デメリット:

- 市場全体が下がると、ファンドも同じように下がります。

2. アクティブファンドとは?

- 目的:ファンドマネージャーが市場の平均を上回るリターンを目指して、積極的に銘柄を選びます。

- 運用方法:専門家が市場の分析を行い、投資先を自由に入れ替えながら運用します。

メリット:

- 高リターンの可能性:優秀な運用者の判断によって、市場平均を大きく上回るリターンが期待できます。

- 柔軟な対応:市場の動きに応じて、投資先を積極的に変更できます。

デメリット:

- 運用コストが高い:頻繁な売買や専門家の分析費用により、手数料が高くなります。

- リスクが高い:市場の判断が誤ると、インデックスファンドよりも損失が大きくなる可能性があります。

主要な投資制限

- 株式:株式への投資は指数に連動するものに限られます。

- 外貨資産:外貨建て資産への直接投資には制限はありませんが、為替ヘッジは行いません。

- デリバティブ:デリバティブ取引は、基本的にヘッジ目的でしか使用されません。

デリバティブ取引とは、「金融商品の価格や指標に基づく取引」を指します。株や債券などの実物資産に連動する金融契約で、主にリスク管理や投機目的で使われます。

デリバティブ(Derivative)の語源は「派生物」という意味で、価格が株価、金利、為替レートなどの原資産に連動するのが特徴です。

1. デリバティブ取引の代表的な種類

- 先物取引(Futures):

あらかじめ決められた価格で、将来に商品や金融資産を売買する契約。たとえば、将来の株価や金利が上がると思えば今の価格で契約を行い、利益を狙います。 - オプション取引(Options):

将来の特定の価格で、売買する権利を買う取引です。例えば、「A社の株式を1000円で買う権利」を購入し、株価が上がればその権利を行使して利益を得ます。 - スワップ取引(Swaps):

金利や通貨の支払いを交換する取引。例として、固定金利と変動金利を交換することで、金利変動リスクを軽減します。

※デリバティブ取引には高いリスクが伴います。

- レバレッジ効果:

小さな元本で大きな取引ができるため、利益も大きい反面、損失も大きくなる可能性があります。 - 予測が外れた場合:

市場の変動が予想と逆方向に動いた場合、大きな損失が発生するリスクがあります。特に先物やオプションでは、契約の期限があるため、損失回避のタイミングを逃すこともあります。

分配方針

- 年1回、4月25日(営業日の場合)に分配金額が決定されます。

- 分配金は信託財産の成長を妨げない範囲で支払う方針のため、分配金が出ない年もあります。

代表的な投資リスクの種類

1. 価格変動リスク

- 内容:企業の業績や経済状況、市場の変動などの影響で、株価や有価証券の価格が上下します。この変動により、ファンドの基準価額も増減するため、損失を被る可能性があります。

- 対策:長期的な運用で、価格変動のリスクを抑えることが推奨されます。

2. 為替変動リスク

- 内容:為替ヘッジを行わないため、円と外貨の為替レートの変動が、基準価額に影響します。円高になると海外資産の評価額が減少するリスクが伴います。

- 対策:為替リスクを受け入れつつ、長期投資で為替の変動を平均化することが効果的です。

3. 信用リスク

- 内容:ファンドが投資する有価証券の発行体が財務状況の悪化や倒産などで債務不履行に陥る場合、証券の価値が下がるリスクです。

- 対策:複数の企業や国に分散投資することで、信用リスクを抑えることができます。

4. 流動性リスク

- 内容:市場の流動性が低い場合、投資した証券を売却したいときに適切な価格で取引が成立しない可能性があります。これにより、希望する価格での売却ができず、損失を被ることもあります。

- 対策:市場が流動性を失うリスクも視野に入れたポートフォリオ管理が求められます。

私のチャンネルでは現在債券の組み込みをお勧めしています。

5. カントリーリスク

- 内容:特定の国や地域の政治情勢や経済政策の変化、規制の強化が原因で、株式市場が悪化するリスクです。新興国ではこのリスクが高い傾向にあります。

- 対策:先進国と新興国にバランスよく投資することで、地域ごとのリスクを軽減することが可能です。

代表的な資産クラスとの騰落率の比較

ファンドの運用成績は、他の資産クラスと比べてどのように変動するのかを把握することが重要です。以下のグラフは、ファンドの年間騰落率および基準価額の推移と、他の代表的な資産クラスとの騰落率の比較を示しています。

代表的な資産クラスの指標について

| 資産クラス | 指標名 | 注意事項 |

|---|---|---|

| 日本株 | TOPIX | 東京証券取引所の全上場企業を対象とする指標です。市場全体の動きを把握できます。 |

| 先進国株 | MSCIコクサイ | 日本を除く先進国市場の株式を対象としており、米国市場の影響が大きいです。 |

| 新興国株 | MSCIエマージング・マーケット | 中国、インドなど新興国の成長を取り込むことができますが、リスクも高くなります。 |

| 国内債券 | NOMURA-BPI総合 | 国内債券市場の動向を示す総合指数で、リスクヘッジの役割を果たします。 |

| 先進国債券 | FTSE世界国債インデックス | 先進国の政府債券を対象とした指標です。 |

| グローバル・リート | J.P.モルガンGBI-EM | グローバルな不動産投資信託市場のパフォーマンスを示します。 |

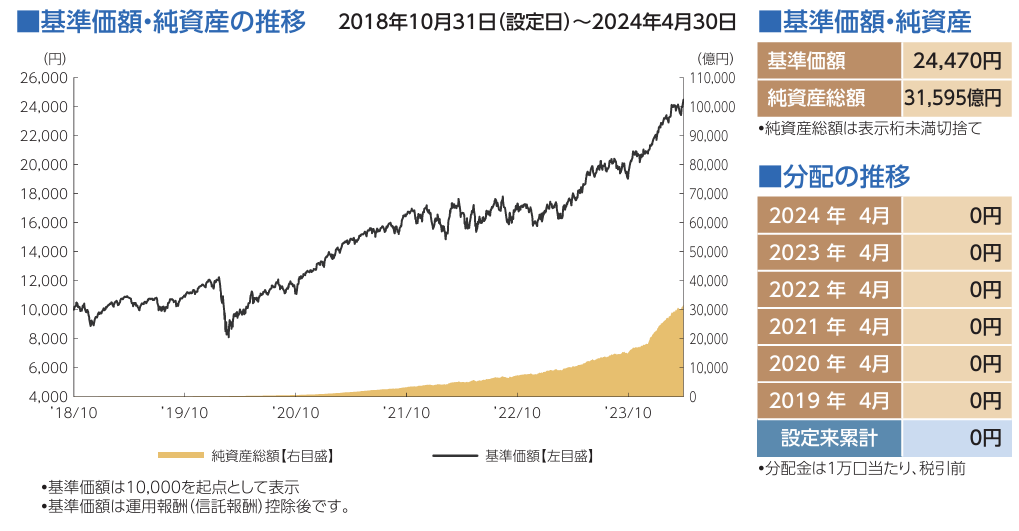

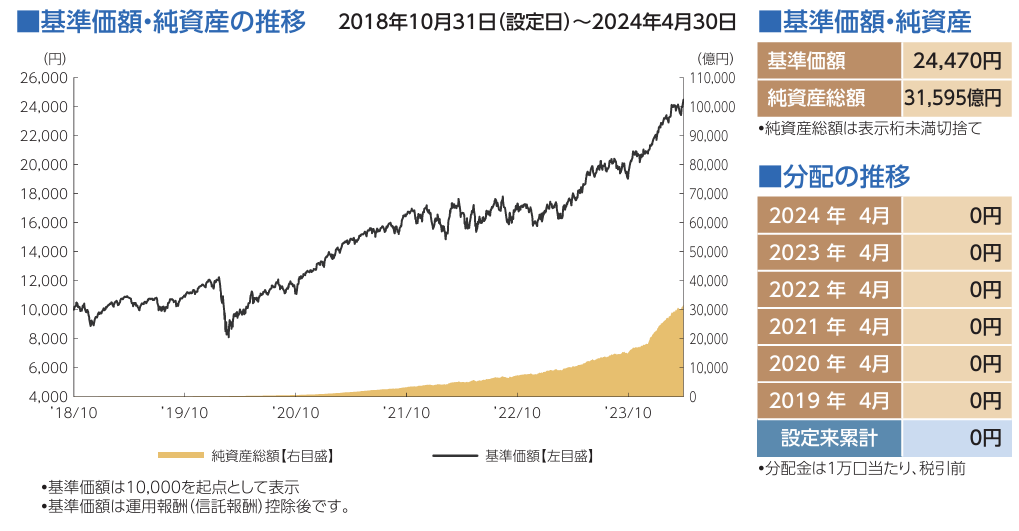

基準価額・純資産の推移(2018年10月31日~2024年4月30日)

参考資料:eMAXIS Slim 全世界株式(オール・カントリー)投資信託説明書(交付目論見書)使用開始日2024.7.25

- グラフの概要:

ファンドの基準価額は、2018年から右肩上がりの成長を続けています。特に2020年以降、コロナ禍からの経済回復局面で大きく上昇し、2024年4月30日時点で24,470円に達しています。 - 純資産総額:

現在の純資産総額は 31,595百万円(31億5950万円)で、投資家の関心が高く、資金が集まっているファンドであることを示しています。 - 分配金の推移:

ファンドは2024年4月時点で0円の分配金となっています。これは、再投資による複利効果を重視する方針で、分配せずに資産を増やすことを目指しています。

2024年10月時点では基準価額25,870円、総資産43,968百万円まで増加しています。年初来20%以上の上昇幅です。

主要な投資先の状況

| 購入上位国・地域 | 比率 |

|---|---|

| アメリカ | 64.0% |

| 日本 | 5.0% |

| イギリス | 3.4% |

| フランス | 2.8% |

| カナダ | 2.7% |

| 中国 | 2.5% |

- アメリカの比率が高く、Microsoft、Apple、NVIDIAなどの大型テクノロジー企業が主要投資先となっています。

購入上位銘柄の詳細

| 銘柄 | 業種 | 国・地域 |

|---|---|---|

| Microsoft Corp | ソフトウェアサービス | アメリカ |

| Apple Inc | 情報技術ハードウェア | アメリカ |

| NVIDIA Corp | 半導体・ITハードウェア | アメリカ |

| Taiwan Semiconductor | 半導体 | 台湾 |

| Eli Lilly & Co | 医薬品 | アメリカ |

- テクノロジー企業への投資が中心で、成長性の高い銘柄に重点を置いている点が特徴です。

3. 年間収益率の推移(2014年~2023年)

- 2021年以降のパフォーマンスは、毎年10%以上のリターンを記録する年が続いており、株式市場全体の回復を反映しています。

- 特記事項:

- 2018年や2022年など、市場調整局面では一時的な下落が見られますが、その後に大きく回復しています。

- 長期的な運用では、短期の変動を乗り越え、安定した成長を実現しています。

購入時の注意事項

- 購入単位:

販売会社で定められた単位で購入します。 - 購入金額:

購入する際の最低金額や手数料は、販売会社によって異なるため、詳細は各社で確認が必要です。 - 購入代金の支払い:

購入申し込みの締め切り時間までに支払いを完了する必要があります。

換金時の注意事項

- 換金単位:

販売会社が設定した単位で換金できます。 - 換金金額:

換金の際も、最低換金額などの制約があるため、事前に確認が推奨されます。 - 換金代金の支払い:

換金代金は、通常2営業日以内に支払われます。

2. 申込みに関する条件

- 申込不可日:

特定の営業日には購入・換金の申し込みができないことがあります。たとえば、年末年始や連休期間などです。 - 申込時間の締切:

午後3時30分までに申し込むと、その日の基準価額が適用されます。締め切りを過ぎた場合は、翌営業日の基準価額が適用されます。 - 購入・換金の制限:

特定の期間(例:2024年7月25日~2025年7月24日)において、購入や換金の制限が設けられる場合があります。

3. 購入・換金の申込受付の中止および取消

- 一時停止の可能性:

ファンドが市場の急変などにより運用を停止した場合、購入や換金の受付が停止されることがあります。

4. 取引期間や関連手続き

- 取引開始日:

2018年10月31日(設定日)から開始。 - 線上書面交付:

購入者には、電子的に必要な書面が交付されます。 - 決算:

**年1回(4月25日)**に決算を行い、必要に応じて分配金の支払いが決定されます。 - 収益分配:

分配金は再投資のために0円で運用されることが多いですが、年によっては分配される場合もあります。 - 公告:

基準価額やファンドの運用状況は、販売会社のホームページにて公開されています。

5. 重要な取扱条件

- NISA対応:

一部のファンドはNISA口座(少額投資非課税制度)での購入が可能です。 - 税制:

一般的なファンドと同様、運用益には税金がかかるため、NISAなどの非課税制度の活用が推奨されます。

ファンドの費用について

ファンドの運用にはいくつかの手数料や費用がかかりますが、透明性の高い運用がされています。

1. 投資者が直接的に負担する費用

- 購入時手数料:なし

- 信託財産留保額:なし

ポイント:購入時手数料や信託財産留保額がないため、初期コストを抑えて投資を始めることができます。

2. 投資者が間接的に負担する費用(信託報酬)

- 信託報酬率:

- 5,000億円未満の部分:年率 0.05775%(税込 0.0525%)

- 5,000億円以上~1兆円未満の部分:年率 0.05764%

- 1兆円以上の部分:年率 0.05753%

ポイント:規模が大きくなるほど、信託報酬が少しずつ引き下げられる仕組みです。これは、ファンドが成長することで運用コストが効率化され、投資家に還元されるメリットです。

信託報酬の内訳

| 費用区分 | 合計 | 委託会社 | 販売会社 | 受託会社 |

|---|---|---|---|---|

| 5,000億円未満 | 0.05775% | 0.0525% | 0.0175% | 0.0175% |

| 5,000億円以上 | 0.05764% | 0.0524% | 0.0174% | 0.0175% |

| 1兆円以上 | 0.05753% | 0.0523% | 0.0173% | 0.0175% |

- 委託会社:ファンドの運用・調整を担当

- 販売会社:投資家への販売と取引サポートを担当

- 受託会社:ファンドの資産の保管と管理を担当

3. その他の費用・手数料

- 売買手数料:ファンド内での資産の売買にかかる手数料

- 監査費用:ファンドの会計監査にかかる費用

- 外国資産の保管費用:海外資産にかかる保管手数料

補足:これらの費用は運用実績に応じて変動するため、事前に固定されていないことが特徴です。

以上です。

基準価額の変動により損失が生じる可能性があります。市場や為替の変動、経済情勢の変化など、さまざまなリスクが影響を及ぼすため、余裕資金での長期的な運用を心がけ、投資判断は慎重に行ってください。

参考資料:eMAXIS Slim 全世界株式(オール・カントリー)投資信託説明書(交付目論見書)使用開始日2024.7.25

ご一読ありがとうございました。

管理人

当サイト管理人です。総youtube登録者15,000名様で「大切な資産を着実に増やし投資も楽しむ」をモットーに日々投資情報を発信しています。