どうもこんにちは株ちゃんです。

本日は来週のTMF相場見通しについてチャートを見ながら考察していきます。

株式、債券投資ともに金利の行く末はとても重要です。ぜひ最後までご覧ください。

それではいきましょう!

先週の経済指標振り返り

ざっくとまとめると住宅関連の伸びが鈍化しましたが、PMIは上昇で特にサービス関連が強いという結果でした。尚、期待インフレ率は鈍化しています。

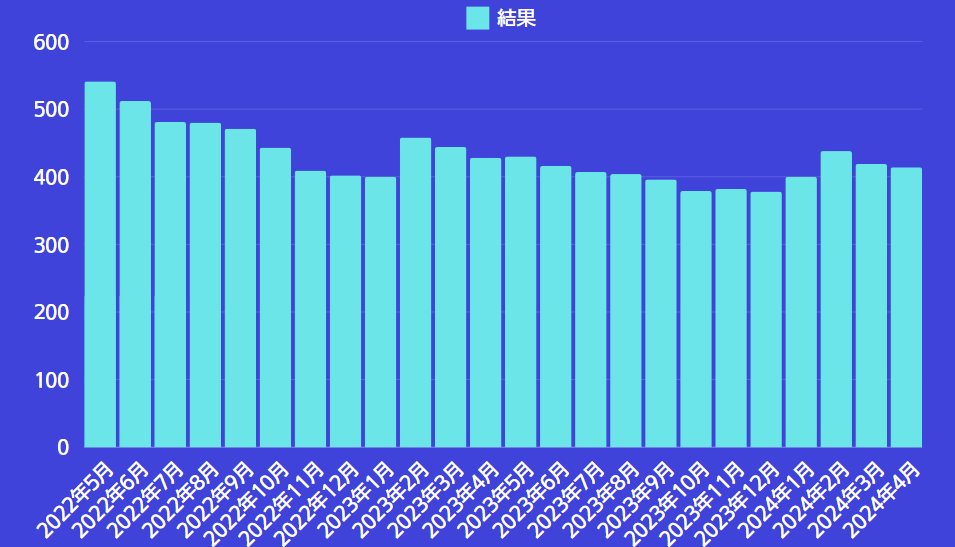

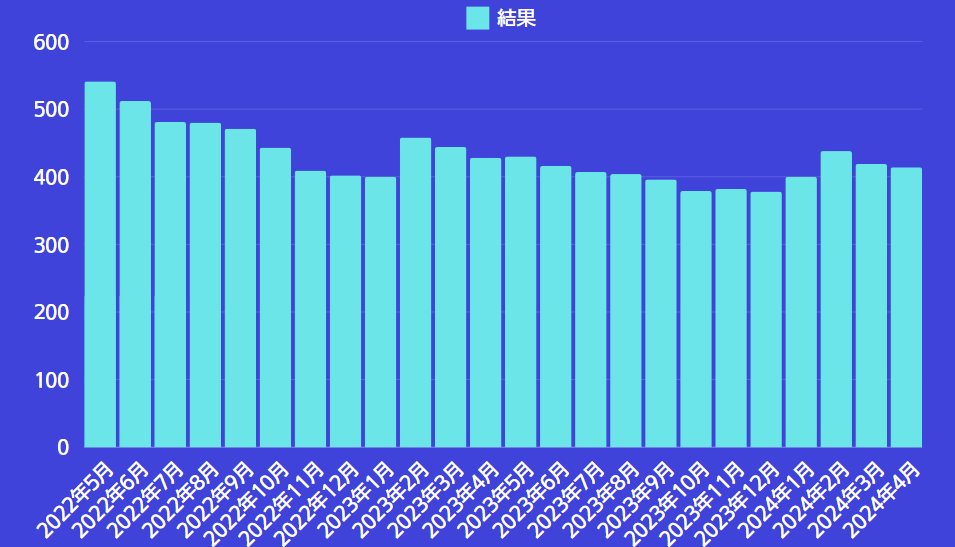

特に注目しているのは中古住宅で22年頃から比較し鈍化傾向です。アメリカでは新築を買うよりも中古住宅の住み替えが多く、この指標の鈍化は金利の行く末を知るという観点ではとても重要です。

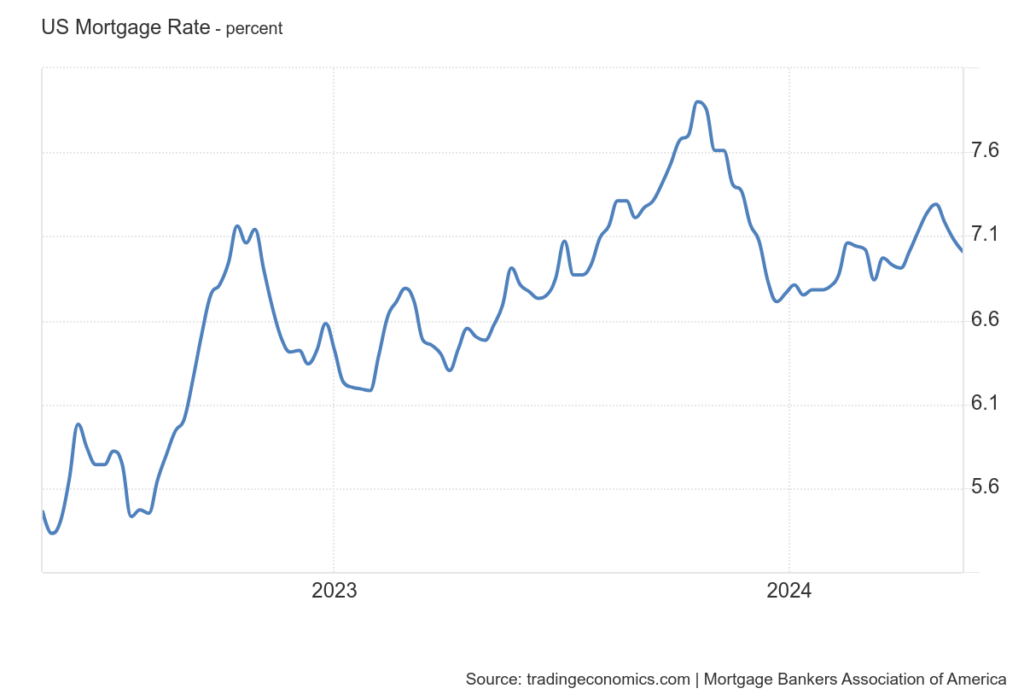

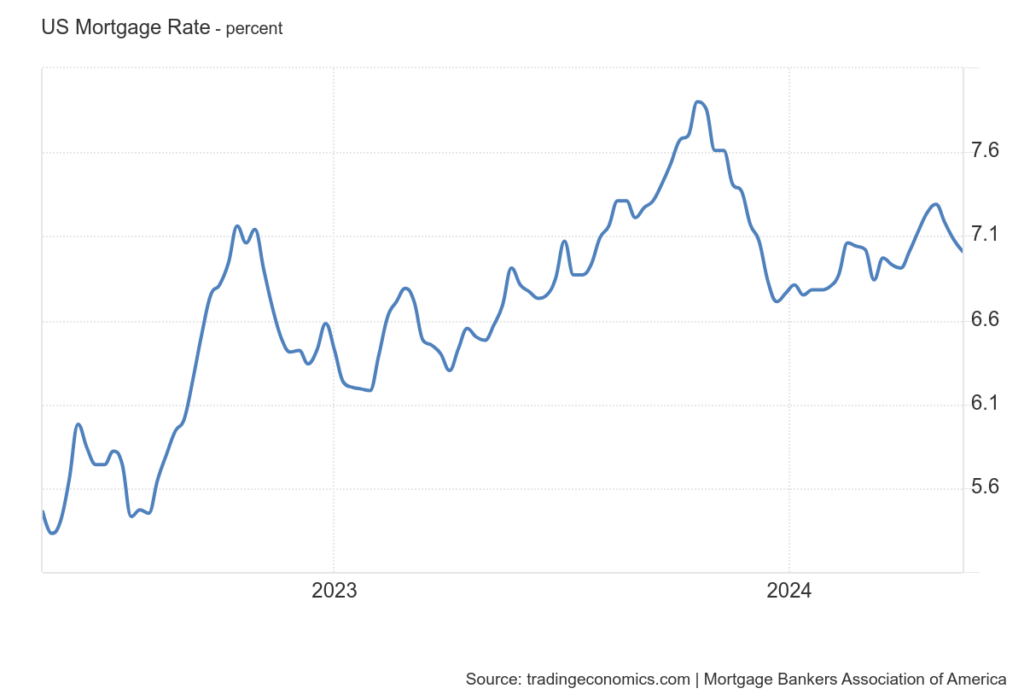

ちなみに米国住宅ローン利率は現在7%ほどです。※TRADINGECONOMICS参照

仮に日本に置き換えると35年フルローンで3000万円借り入れたとすると月々の支払いは19万円!ほどです。

どれだけこの金利が首を絞めるか・・

次にPMIです。こっちは割と良い結果でした。

PMIとは?

PMI(Purchasing Managers’ Index、購買担当者景気指数)は、製造業およびサービス業における経済活動を評価する指標です。新規受注、生産、雇用、納期、在庫の5つの主要分野に基づいて算出され、50を基準にして景気の拡大(50以上)や縮小(50未満)を示します。PMIは企業の購買担当者へのアンケート調査によって得られるデータを元にしており、経済の健全性を迅速に評価するための重要な先行指標とされています。

5月上旬、米国の企業活動は過去2年で最速のペースで加速S&Pグローバルの速報値によると、総合PMIは54.4に上昇し、サービス業PMIは54.8と約1年ぶりの高水準です。これは、2022年4月以来の高水準であり、ブルームバーグ調査のエコノミスト予想を上回りました。総合仕入れ価格指数は昨年9月以降で2番目に高く、インフレの主な原動力が製造業にも及んでいることが示されています。

経済状況:企業活動は強化されていますが、インフレが鈍化しにくい状況です。

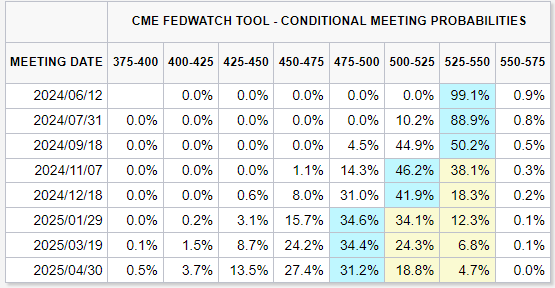

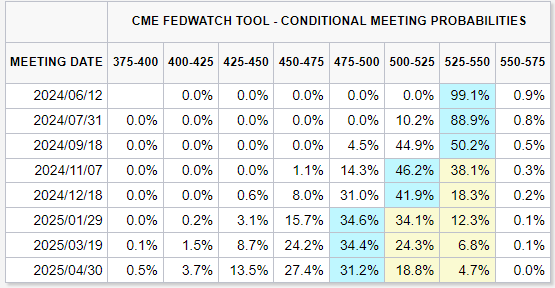

結果現状の金利市場予想です。FEDウォッチ参照

来週のTMF見通し

主な経済指標を抜粋しています。

PCEデフレータについてはまた別の記事で詳しく書こうと思います。

TMFチャート分析

以下TMFチャートです。動画でもお伝えした通り、今はオレンジラインにぶつかっているところです。これまではすぐはじかれていましたがなんとか持ちこたえている状況

上がるかもしれませんが私は50ドル前後から売却を開始します。

といいつつなかなか50ドルにいかない・・

PCE、次の雇用統計でよほど悪い数字がでなければ以下のように下げ幅を縮小し上昇していくというのがメインシナリオです。

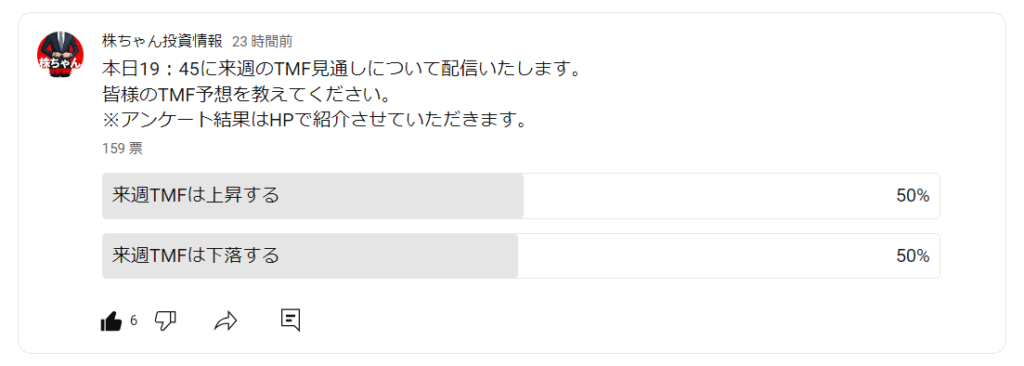

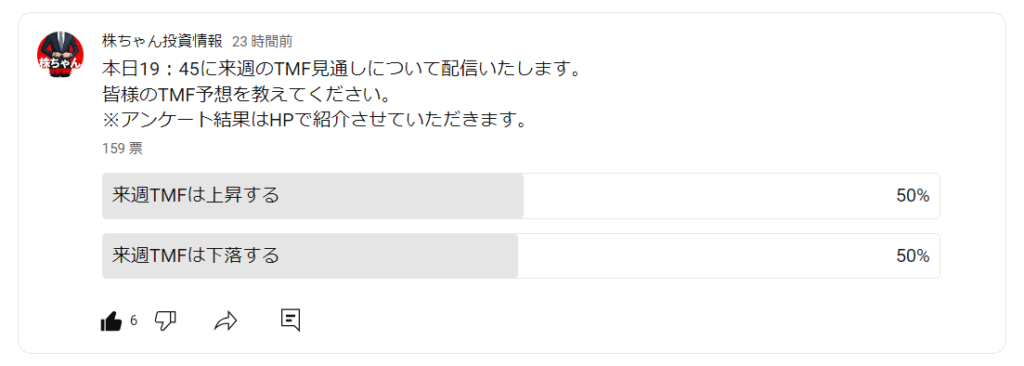

来週の相場予想アンケート結果

159名の方に回答いただきました。ありがとうございます。

見事に半々です。来週はレンジですね。

以上です。ご一読ありがとうございました。

こちらもおすすめです!

管理人

当サイト管理人です。総youtube登録者15,000名様で「大切な資産を着実に増やし投資も楽しむ」をモットーに日々投資情報を発信しています。