どうもこんにちは、株ちゃんです!

SOXLが久しぶりに28ドルとなりました。8月12日~13日の市況も踏まえテクニカル分析まで解説します!

目次

最新の動向と関連ニュース

- SOXLは本日、大きな上昇を見せて 28ドルの大台を突破。

- 直近では、SOXLは3ヶ月で約105%の上昇というパフォーマンスを記録。1ヶ月では若干の下落となっていますが、依然として強い短期的な動きを続けています。

- レバレッジ付きETFならではのリスクにも注意が必要です。月次ドリフトによる減価や、年次ベースでのリスク評価が重要。

技術分析:ブレイクアウトの背景と示唆

強力なテクニカルシグナル

- 短期〜中期ともに力強い上昇傾向が続いており、買いシグナルが優勢です。

- SOXLは50日移動平均(約21.21ドル)、200日移動平均(約24.66ドル)をともに上回っており、明らかな上昇トレンドが持続しています。RSIは64とまだ過熱感はなく、MACDも上昇傾向。直近のサポートは27.29ドル、ストップロスは26.48ドルが目安とされています。

- 、短期・中期トレンドが共に上向き。RSIは62と中立ながら堅調で、問題はMACDがややネガティブな点。サポートゾーンは24–25ドル台、抵抗は28ドル前後と明確な攻防ポイントが見えています。

ブレイクアウトとは?

- ブレイクアウトとは、価格がこれまでの抵抗・支持ラインを上抜けて維持する現象であり、新たな上昇トレンドの始まりとみなされます。SOXLが28ドルを突破したことは、まさにその典型例です。

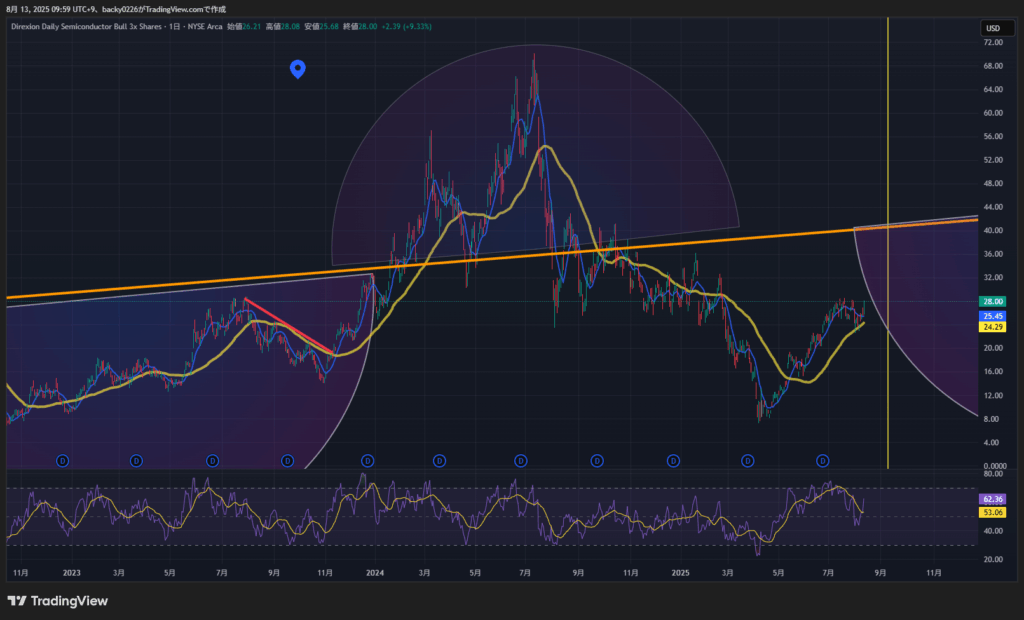

テクニカル分析

1. 現状の株価位置とトレンド

- 終値:28.00ドル(+9.33%)

- 直近高値・安値:高値28.08ドル、安値25.68ドル

- 移動平均線

- 短期(約25日線):25.45ドル付近で上昇傾向

- 中期(約50日線):24.29ドル付近で上向き

- 傾向:短期・中期ともに上昇トレンドを形成し、終値は両方の移動平均線を明確に上抜けている。これは短期的な買い優勢を示す典型パターン。

2. チャート形状分析

- 2024年4月〜7月の急騰後の大幅調整

- 最高値65ドル超から急落し、その後長期下降トレンドに入った。

- 2025年5月以降の反転

- 安値12ドル台からV字回復を形成。25ドル付近で一度揉み合った後、今回28ドルを突破。

- パターン

- 中期的には「逆三尊」に近い形状を形成(左肩=2025年5月、頭=5月安値、右肩=7月調整)。

- ネックライン突破が28ドル付近だったため、今回の上昇は重要な節目突破といえる。

3. 出来高・モメンタム

- RSI(14):62.36

- 買われ過ぎライン(70)手前だが上向きで勢いあり。

- 強気相場初動に見られる安全圏の上昇。

- RSI移動平均(シグナル):53.06でゴールデンクロス発生中。

- 出来高は急伸傾向(チャートでは直接表示なしだが、大陽線+上昇率9%以上から推測)。

4. サポート・レジスタンス

- 直近サポート

- 25.45ドル(25日線)

- 24.29ドル(50日線)

- 22ドル(7月下旬安値)

- 直近レジスタンス

- 28ドル(今回突破ライン)

- 32ドル(2024年末の安値抵抗ゾーン)

- 36〜38ドル(2024年11月の高値付近)

5. テクニカル指標総合評価

| 指標 | 状況 | 評価 |

|---|---|---|

| 移動平均線 | 短期>中期>価格、全て上昇 | 強気 |

| RSI | 62(上昇中) | やや強気 |

| パターン | 逆三尊ネックライン突破 | 強気 |

| サポート距離 | 25.45ドルまで▲9% | 許容範囲 |

| レジスタンス距離 | 32ドルまで+14% | 利確余地あり |

6. シナリオ別見通し

強気シナリオ(確率60%)

- 28ドルを終値ベースで維持し、短期的に32ドルを目指す。

- 出来高増加とRSI上昇が継続すれば、38ドルも視野。

中立シナリオ(確率25%)

- 28ドル付近で揉み合い、25〜28ドルレンジでの調整。

- 新たな材料待ち。

弱気シナリオ(確率15%)

- 25.45ドルを割り込むと短期調整入り、22ドル付近まで下落の可能性。

7. 売買戦略の例(短期〜中期)

- 買いポイント:28ドル維持確認後の押し目買い(27ドル付近)

- 利確目安:第一目標32ドル、第二目標38ドル

- 損切りライン:25.4ドル割れ(移動平均割れ)

最後に8月13日市況です。

① 米国:インフレは横ばい、だがコアインフレ上昇

ニュース内容

- 7月の米消費者物価指数(CPI)は前年比で2.7%と、前月と同水準だったものの、コアCPI(食品・エネルギー除く)は前年比3.1%へ上昇し、2月以来の高水準。

なぜ重要?

- コアインフレの上昇は、FRBが金利を下げにくくなる材料。インフレ抑制から利下げよりも「利上げ維持」の可能性が高まるため、株式市場には重しになりがち。

初心者向けのポイント

- CPIが横ばいでも、コア指数が上がると「まだ物価は下がっていない」と市場は受け止めます。

- その結果、株が上がりにくくなり、金利も下げづらい状況になります。

② 米国:株式市場は利下げ期待で史上最高値を更新

ニュース内容

- 米株式市場は、7月CPIが予想より堅調ながらもインフレ抑制傾向を示したことを背景に、S&P500、ダウ、ナスダックが史上最高値を更新。

- 市場はFRBが9月に利下げを実施する確率を高く見積もっている。

なぜ重要?

- インフレが落ち着き始めると、FRBは利下げに動く可能性があり、株式には追い風となることも。

初心者向けのポイント

- 株価は「将来の政策期待」で上下動します。

- 今のように「金利引き下げ期待」が高まる状況では、株は上がりやすくなる傾向があります。

③ 日本:製造業の景況感は改善。ただし先行きに警戒感も

ニュース内容

- 8月の製造業景況感(Reuters Tankan調査)は+9(前月+7)に改善。特に自動車などの輸送用機械は+25へ大きく回復。

- しかし3ヶ月後の見通しは+4と慎重。非製造業も+24と、5ヶ月ぶりの低下。

なぜ重要?

- 景況感は企業の投資意欲や売上予想に直結。改善でも先行き警戒があると投資判断は慎重に。

初心者向けのポイント

- 「改善」は良いニュースですが、続く見通しが弱ければ安心して投資できません。

- 特に、関税や消費減速などの不透明要因が重視されています。

④ 日本:日経平均株価が史上最高値を更新

ニュース内容

- 日経225とTOPIXはともに過去最高値を更新(+2.2%/+1.4%台)。背景には、米中関税リスクの後退や企業業績の改善期待。

なぜ重要?

- インデックスの上昇は個人投資家にも心理的な追い風。「みんな上がってるから安心」と売買が活発化しやすい。

初心者向けのポイント

- 「自分の持っている株」も上がってると感じやすくなり、つられて買いが入ることも。

- 一方、高値圏では「押し目待ち」が入ることもあるので、安心だけでは要注意です。

⑤ 日本:政治混乱で予算や金利政策に不透明感

ニュース内容

- 石破首相の支持率低下を背景に、党内混乱で予算編成や金利政策の判断が遅れる可能性。

- BOJによる利上げや予算成立のタイミングにも影響が出る懸念あり。

なぜ重要?

- 政策のタイミングが読みづらくなると、市場は「出尽くし待ち」で慎重になる傾向に。

初心者向けのポイント

- 市場は「政府や中央銀行が次に何をするか」を見ながら動きます。

- 政治が動けば、経済政策や金利も後ろ倒しになるリスクがあります。

株価への影響まとめ(短期視点)

| 要因 | 市場・株価への影響 |

|---|---|

| 米CPI・コア上昇 | FRBの利下げ期待を抑制 → 株には重しになる可能性 |

| 米株の最高値更新 | 利下げ期待→株高の追い風 |

| 日本の製造業景況感改善 | 日経に安心感。特に自動車関連が牽引。 |

| 日経平均の最高値更新 | 投資心理にプラス(「乗り遅れ」買い) |

| 日本の政治不透明感 | 中央銀行・財政政策の動きが見えづらく株価に慎重感 |

まとめ:8/13 経済概況

- 米国:インフレ抑制感と高コアインフレが交錯。株価は政策期待で堅調だが、不透明要因もあり安定とは言い難い。

- 日本:企業景況感や株価は健全さを取り戻しつつあるが、政治の混乱が今後の波を左右する可能性あり。

本発売中です!!

購入後は、ぜひレビュー投稿もお願いいたします。

読者の声が、次の改訂や新刊制作の大きな原動力になります。

youtubeもやってますので是非ごらんください!

https://www.youtube.com/channel/UCgL8PLoI94skPNA1AE8biRg