どうもこんにちは、株ちゃんです!

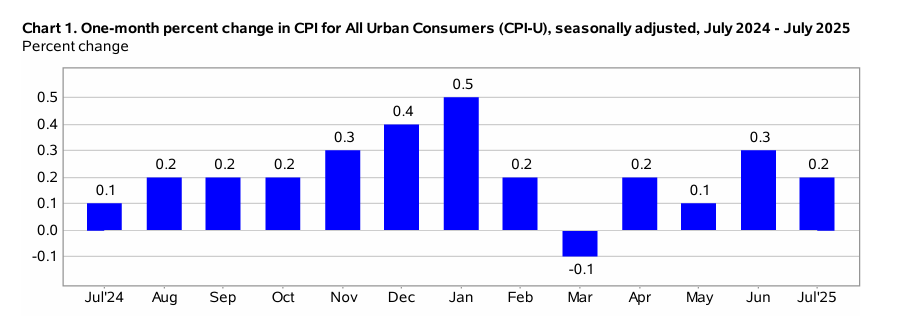

2025年8月12日、米労働省統計局(BLS)が7月のCPI(消費者物価指数)を発表しました。本記事では、今回のCPIの概要と結論、良い点・悪い点、関税影響、さらに余談として他のマクロ経済要因との関連まで掘り下げます。

※本記事のCPIデータは、米国労働省統計局(Bureau of Labor Statistics)2025年8月12日発表資料を参考に作成しています。

先に結論

- 全体CPI(前年同月比):+2.7%(前月と同水準)

- コアCPI(食料・エネルギー除く):+3.1%(前月比0.3%上昇)

- エネルギー価格が下落し、インフレ圧力は一部和らいだものの、サービス価格が根強く上昇

- 金利低下期待はやや後退、株式市場は様子見・債券は利回り上昇リスク

- 関税や原材料コスト上昇の波及は今後のインフレ下振れリスクを抑える可能性

→発表後2年物は大きく下がりましたが、長期物は動きがあまりなかったです。また長期物は上がりそうな気がします。。

1. 概要(主要数値まとめ)

| 項目 | 前年同月比 | 前月比(季調済) | コメント |

|---|---|---|---|

| 総合CPI | +2.7% | +0.2% | 6月+0.3%から鈍化 |

| コアCPI | +3.1% | +0.3% | サービス価格が牽引 |

| 食料 | +2.9% | 0.0% | 外食+0.3%、家庭内食料-0.1% |

| エネルギー | -1.6% | -1.1% | ガソリン-2.2%、天然ガス-0.9% |

| 住居費(Shelter) | +3.7% | +0.2% | 家賃・持家帰属家賃とも上昇 |

| 医療サービス | +4.3% | +0.8% | 歯科+2.6%、病院+0.5% |

| 中古車 | +4.8% | +0.5% | 前月の下落から反発 |

2. 良い点

- エネルギー価格の下落

ガソリンは前年同月比で約9.5%下落し、消費者負担を軽減。燃料油も-2.9%。 - 食品価格の安定化

家庭内食料は-0.1%と微減。卵価格は前月比-3.9%と大きく下落。 - 一部財の価格上昇が鈍化

アパレル(衣料品)は-0.2%と前年比でほぼ横ばい。

3. 悪い点

- サービスインフレの粘着性

医療サービス(+0.8%)、航空運賃(+4.0%)、家賃(+0.3%)など、需要に依存するサービスが高止まり。 - 中古車価格の再上昇

半導体供給回復による新車増産が進む一方、中古市場は在庫不足で価格が押し上げられた可能性。 - エネルギー下落の一時性懸念

夏場需要や中東情勢によっては、ガソリン・天然ガス価格が再上昇する可能性。

4. 関税影響

今回のCPIでは直接的な関税項目は反映されにくいですが、米国で発表された中国・メキシコ等からの輸入品への関税強化は、今後以下の形でCPIを押し上げる可能性があります。

- 家具・家電などの耐久財価格上昇

- 自動車部品のコスト増 → 中古車・修理費用の上昇

- 食料品輸入価格の上昇 → 加工食品・外食価格に波及

5. 余談:マクロ経済との関係分析

- FRB政策金利

コアCPIが3%超で推移している限り、年内の大幅利下げは難しいとの見方が強まる。 - 米国債利回り

インフレ鈍化が限定的なため、10年債利回りは4%台前半で下げ渋り。 - 為替(ドル円)

金利差が縮小しない場合、ドル円は円安基調を維持する可能性。 - 株式市場

成長株は金利低下期待の後退でやや上値重く、景気敏感株はエネルギー価格安の恩恵を受けやすい。

まとめ

今回のCPIは「全体としては落ち着きつつも、サービス価格の上昇が根強い」という内容でした。エネルギー価格下落が全体のインフレ圧力を和らげていますが、FRBが目指す2%目標にはまだ距離があり、年内の利下げは小幅または見送りの可能性が残ります。投資戦略としては、景気敏感株とディフェンシブ株のバランスを取りつつ、インフレ再加速リスクに備える姿勢が重要です。

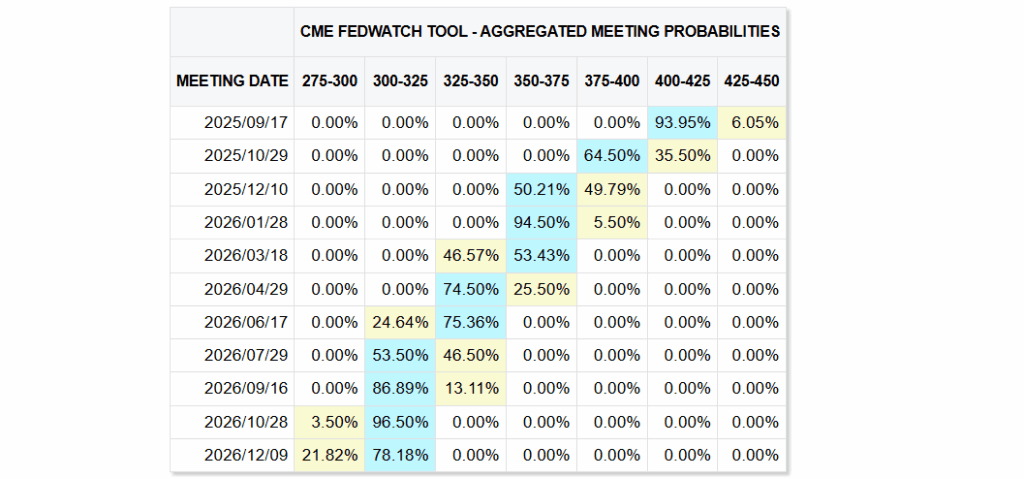

ちなみにFedWatchツールでは年内利下げ3回まできました。少し織り込み過ぎ感も。。

以下、GPT-5で今後の株価債券見通しだしてみました。

【シナリオ1】強気(株高・債券高・ドル安方向)

発生確率:35%

前提条件

- エネルギー価格下落が継続、8月以降もコアCPIの伸びが0.2%前後に鈍化

- FRBが年内利下げ開始を示唆し、市場心理が改善

- 中国・欧州の景気指標も持ち直し、世界的な景気減速懸念が後退

市場想定

- 株式:成長株(NASDAQ中心)を筆頭に全面高。半導体・IT・一般消費財が買われやすい。

- 債券:10年国債利回りは3.9〜4.1%台に低下。債券価格上昇。

- 為替:ドル円は金利差縮小観測で145円台に下落方向。

推奨戦略

- 米国ETF(QQQ、SPY)や半導体株(NVDA、AMD、ASML)への短期ロング

- 米国債・投資適格社債の買い増し

- 為替はドル円ショート(円高狙い)

【シナリオ2】中立(レンジ相場継続)

発生確率:45%

前提条件

- コアCPIが+0.3%前後で横ばい、FRBは利下げに慎重姿勢を維持

- エネルギー価格は一部反発するが、全体インフレを押し上げるほどではない

- 景気指標に強弱入り混じり、方向感に欠ける

市場想定

- 株式:S&P500は5,500±100ptのレンジ。セクター間で物色循環(ヘルスケア・公益株に資金シフトも)。

- 債券:10年国債利回りは4.2%前後で推移。

- 為替:ドル円は146〜149円でのボックス圏。

推奨戦略

- 株は高配当・ディフェンシブ銘柄(JNJ、PG、VZ)で安定運用

- 債券は短期〜中期ゾーンを中心にキャッシュ管理

- 為替は逆張り(レンジ内での売買)

【シナリオ3】弱気(株安・債券安・ドル高方向)

発生確率:20%

前提条件

- 原油や天然ガス価格が急反発し、エネルギー指数が上昇

- コアCPIが再び0.4%台へ加速し、FRBが「利下げ先送り」姿勢を強化

- 米小売売上高や雇用指標が強く、景気過熱懸念が台頭

市場想定

- 株式:成長株を中心に売り優勢。NASDAQは調整局面入り。

- 債券:10年国債利回りは4.4〜4.5%台へ上昇。

- 為替:ドル円は150円突破の円安進行。

推奨戦略

- 株はヘッジ(インバースETF:SQQQ、SPXU)やコモディティ関連株(XOM、CVX)で守り

- 債券は長期ゾーンの保有比率を減らす

- 為替はドル円ロング(円安追随)

まとめ:短期戦略の方向感

- 確率的には中立シナリオ(45%)がメイン

- 強気転換のカギは、8月・9月CPIでのコア鈍化継続

- 弱気シナリオのトリガーは、エネルギー価格反発+インフレ再加速

本発売中です!!

購入後は、ぜひレビュー投稿もお願いいたします。

読者の声が、次の改訂や新刊制作の大きな原動力になります。

youtubeもやってますので是非ごらんください!

https://www.youtube.com/channel/UCgL8PLoI94skPNA1AE8biRg